不動産への投資を検討する際には、物件の価格や価値だけではなく、維持費や税金についても知っておく必要があります。

そこで今回の記事では、不動産を所有した際に発生する「固定資産税」を決める基準となる「路線価」についてご紹介いたします。

路線価とは一体どのようなものか、さらに路線価の調べ方や路線価図の読み取り方などの説明を行い、最後には自分の投資物件の路線価を計算する方法まで解説していきますので、ぜひ参考にしてください。

路線価とは?

路線価とは、国税庁により決定された道路に面する土地の評価額(円/1㎡)となります。

住宅用に使われる土地は道路に面しているところが多いため、道路の価値と宅地面積で算出される路線価を、その土地の課税価格の基準として使用しています。

相続税・贈与税・固定資産税の計算に使う価格

土地に関する税金で代表的なものには、相続税、贈与税、固定資産税という3つが挙げられます。路線価は、これらの税額を計算する際に使われる重要な価格です。

路線価は、「相続税路線価」「固定資産税路線価」という2種類に分けられます。

このうち相続税路線価は、国税庁により決定し相続税・贈与税の計算に使われる土地価格です。一般的に路線価というときは、相続税路線価を指します。

固定資産税路線価は、各市町村が決定し、その名称の通り固定資産税を算出する際に使われます。

毎年7月初旬に公示される

土地の価値は、周辺環境の変化などにより常に変動するものですので、土地価格は本来「時価」であるべきです。

しかし、全国の土地の時価を算出することは大変な作業であることから、その年の路線価を国税庁が専門家の調査をもとに決定し、毎年7月初旬に公示されるスタイルとなっています。

路線価は、毎年4月に国土交通省発表が発表する公示地価や売買実例価額、専門家による調査などをもとに、基本的に公示地価の8割(固定資産税路線価は7割)程度で定められています。

路線価は7月に発表されますが、発表された年の1年間(1月1日~12月31日)の相続税や贈与税に有効となります。

補正が生じる場合もある

すべての土地が、同じ形状・条件で存在しているわけではありません。いくつかの条件を持つ土地については、路線価にそれぞれ所定の補正が生じることになります。

これは、形状や条件の違いにより、その土地の利用価値が整形地よりも高い、もしくは低いと判断されるためです。

各補正・加算率については、国税庁のサイト内にある財産評価基本通達にて公表されていますので、最新の数値を確認してください。

土地の形状による補正

四角形など標準地以外で路線価に補正が生じる土地の形状は、以下の5種類です。

|

土地の形状 |

適用される補正率 |

|---|---|

|

奥行が極端に長い、もしくは短い |

奥行価格補正率 |

|

四角形以外で三角などいびつな形状 |

不整形地補正率 |

|

間口が極端に狭い(出入がしにくい) |

間口狭小補正率 |

|

間口に対する長い奥行を持つ形状 |

奥行長大補正率 |

|

崖(斜面)を持つ土地 |

がけ地補正率 |

複数の道路に接している場合の補正

交差点に接していたり、両サイドに道路があったりする宅地もあります。このような土地は使いやすさの点から、路線価が以下のように加算されます。

|

接道の状況 |

適用される補正 |

|---|---|

|

交差点、道路の曲がり角に接している |

側方路線影響加算 |

|

角地以外で、2つの道路に接している |

二方路線影響加算 |

路線価が存在しない土地も存在する

宅地の価値を示す指標ともいえる路線価。山林や農地などは宅地とは見なされないため、路線価がそもそも設定されていません。路線価が存在しない土地には山林や農地などが当てはまります。

この場合には、国税庁のサイトにある「評価倍率表」を利用して固定資産税評価額を調べ、1.1を乗じることで土地評価額(不動産鑑定評価額)を算出できます。

路線価の調べ方

こちらでは路線価の調べ方2種類を具体的に説明していきます。

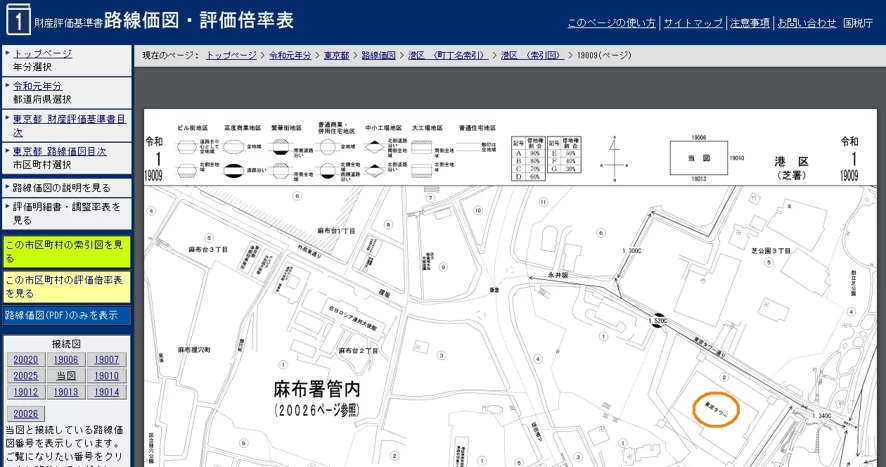

「〒105-0011東京都港区芝公園4丁目2-8(東京タワー)」の土地を例に挙げて調べてみましょう。路線価図上の数字の単位は「千円」です。

①全国地価マップで調べる方法

固定資産税路線価などいくつかの路線価を調べるには、一般財団法人資産評価システム研究センターによる運営サイト「全国地価マップ」を利用します。今回は相続税路線価を確認してみましょう。

(1)TOPページの「相続税路線価等」をクリックし、次ページにて「同意する」をクリックします 。

(2)「郵便番号・住所から探す」に調べたい住所等を入力、「検索」をクリックし、次ページの候補から目的の住所を選択してください 。

(3)路線価図が表示され、相続路線価を知ることができます。

②国税庁ホームページで調べる方法

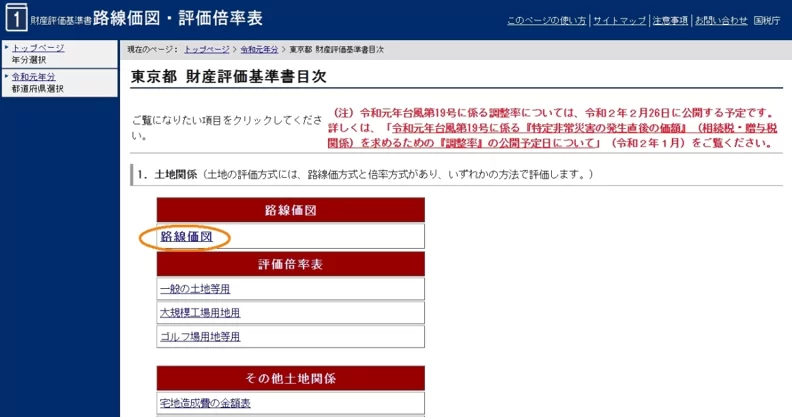

国税庁サイト内で公表されている「路線価図・評価倍率表」を使い、路線価を確認することが可能です。

(1)TOPページで調べたい住所が存在する都道府県名(東京都)をクリックします。

(2)「路線価図」をクリックしてください。

(3)目的の市区町村名(港区)をクリックし、地名(芝4)の項目に当てはまる路線価図ページ番号を選択してください。次ページの路線価図で目的の土地を見つけるのが大変な場合は、このページに戻り「この市区町村の索引図ページへ」を選択し、広域の地図上から探すことも可能です。

(4)表示された路線価図上で目的の土地を特定します。

路線価図の記号が意味するもの

路線価図にはさまざまな記号と数字が記載されていますので、これを利用して路線価を読み取ります。

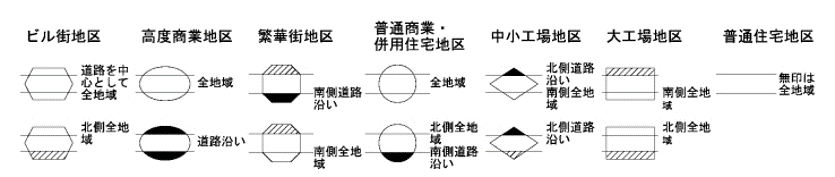

道路上の図形は「地区区分」

路線価を表す数字を囲っている以下の図形は、ビル街地区・中小工場地区などの地区区分を表しています。

箱型・丸・菱形などの図形がない土地は、普通住宅地区です。

出典:国税庁「路線価図・評価外率表」

末尾のアルファベットは「借地権割合」

数字の後ろにあるアルファベットは、その土地の「借地権割合」を示しています。

借地権割合は、その土地において借主に認められる権利の割合となります。アルファベットはA~Gまで設定されていて、割合は以下の通りです。

|

記号 |

A |

B |

C |

D |

E |

F |

G |

|---|---|---|---|---|---|---|---|

|

借地権割合 |

90% |

80% |

70% |

60% |

50% |

40% |

30% |

参照:国税庁「路線価図・評価外率表」

路線価から土地価格を計算する方法

路線価図の読み取り方を理解できたら、いよいよ路線価から土地価格を出してみましょう。

例として、以下の土地条件で算出します。

- 住所 :〒105-0011 東京都港区芝公園4丁目2-8

- 土地面積:200㎡(正方形のため補正無し)

- 地区区分:普通商業・併用住宅地区

この土地に接する道路の路線価は「1,520C」ですので、路線価は152万円/1㎡(借地権割合70%)です。

自用地価格は「152万円×200㎡=3億400万円」となります。ちなみに借主側の権利である借地権は「3億400万円×70%=2億1,280万円」と算出されます。

今回は角地やがけ設定などの補正がありませんでしたが、実際の土地にはさまざまな条件が付随していますので、土地価格の算出は素人にとっては難しいものとなります。

土地価格の計算は、税理士など専門家に依頼することも検討しましょう。

令和元年、路線価での価格算出が否定された判決の影響は?

相続財産の算定評価基準として路線価(時価)を使う通例の方法をご紹介しましたが、令和元年8月にこの方法が不適切であると判決が出たケースがありました。

これは、マンションの相続税計算にて「路線価方式価額<不動産鑑定評価額(約4倍)」となったために、路線価方式価額よりも不動産鑑定評価額のほうが適切であるという判決が下されたものです。

従来、不動産購入時に金融機関でローンを組むという節税対策は一般的なものでしたが、これからは注意が必要となるでしょう。

今後は、相続税の計算でも実勢の取引価格が採用されたり、追加徴税されたりという可能性も否定できません。

まとめ

不動産投資で失敗しないためには、土地を購入する際の価格が適切であるかどうかを自分でも知っておくことが大切です。

路線価は公示される数値のため、誰でも確認することができますので自分の投資物件がどのくらいの路線価になるのか、土地価格はどのくらいになるのかを知っておきましょう。

路線価を使った相続税額が否決されるという異例の判決についても、その余波に意識を払っておくようにしてください。

【関連記事】合わせて読みたい