著名な投資家の年収や成功の方法などが気になり、書籍などで勉強している方も多いのではないでしょうか。

具体的な数字や方法を知ることで、投資のモチベーションが上がり、より大きな成果を出せるようになるかもしれません。

今回は2023年度最新版投資家の年収や個人投資家向けの実践方法、専業投資家になるための条件について解説していきますので、投資に興味をおもちの方はぜひ参考にしてください。

目次

個人投資家とは?概要や特徴を解説

投資家は個人投資家と機関投資家の2つにわけられます。

個人投資家とは、自己資金で資産運用する個人を指し、趣味や将来生計のために投資をしている方が多いです。

さらに、個人投資家は投資に対する取り組み方で専業投資家と兼業投資家にわけられます。

専業投資家とは、投資だけで生計を立てている人のことです。

株式投資やFXなどで、生活費を賄っている方があてはまります。

兼業投資家とは、本業の仕事と並行して資産を運用している人のことです。

仕事をもちながら、空いた時間に株式投資や不動産投資などをおこなっている方は兼業投資家といえます。

はっきりとした区分はありませんが、収入の10%ほどを投資が占めているなら、兼業投資家と呼べるでしょう。

一方、機関投資家とは個人のお金をまとめて運用する法人のことです。

金融機関・証券会社・投資ファンド・生命保険会社・投資信託会社・ヘッジファンドなどが該当し、集めたお金を株式・債券などで運用して利益の一部を得ています。

個人投資家よりも運用期間が長く、資金の量も多い点が機関投資家の特徴といえるでしょう。

個人投資家の数

日本取引所グループは「2021年度株式分布状況調査の調査結果について」で、個人投資家の数を6,460万人(前年比+479万人)と発表しました。

| 年度 | 個人投資家数(人) | 前年比増減(人) |

|---|---|---|

| 2019年度 | 56,727,133 | +1,990,205 |

| 2020年度 | 59,814,472 | +3,087,339 |

| 2021年度 | 64,609,990 | +4,795,518 |

※「2021年度株式分布状況調査の調査結果について」をもとに作成

また、調査の結果から、株主全体の97.7%が個人投資家で占められていることがわかりました。

2020年度に個人投資家が増えた要因には、株式分割・売買単価の引下げのほか、新規上場企業、そのほかの企業への投資が挙げられていました。

上記のなかでも、新規上場・株式分割・売買単価の引下げを実施していない企業に投資した人の増加が顕著といえます。

また、個人・そのほかの株式保有比率の増減を見てみると、2020年度から33業種のうち14業種で保有比率が増加していました。

そのため、個人投資家は売買単価を引き下げていない既存の会社に絞り、さまざまな業種の株式を購入しているといえます。

個人投資家の年齢・職業

日本証券業協会による2022年の「個人投資家の証券投資に関する意識調査」では、5,000人を対象に、個人投資家の年齢や職業などを調査しました。

個人投資家の年齢割合は、以下のとおりです。

| 年齢 | 割合 |

|---|---|

| 20代~30代 | 17.5% |

| 40代 | 18.8% |

| 50代 | 15.6% |

| 60~64歳 | 13.3% |

| 65~69歳 | 10.1% |

| 70歳以上 | 24.7% |

※日本証券業協会「個人投資家の証券投資に関する意識調査」をもとに作成

調査結果から、個人投資家の半分以上は60代未満で占められていることがわかります。

昨年までは60代以上が半分以上を占めていたことを考えると大きな変化であるといえるでしょう。

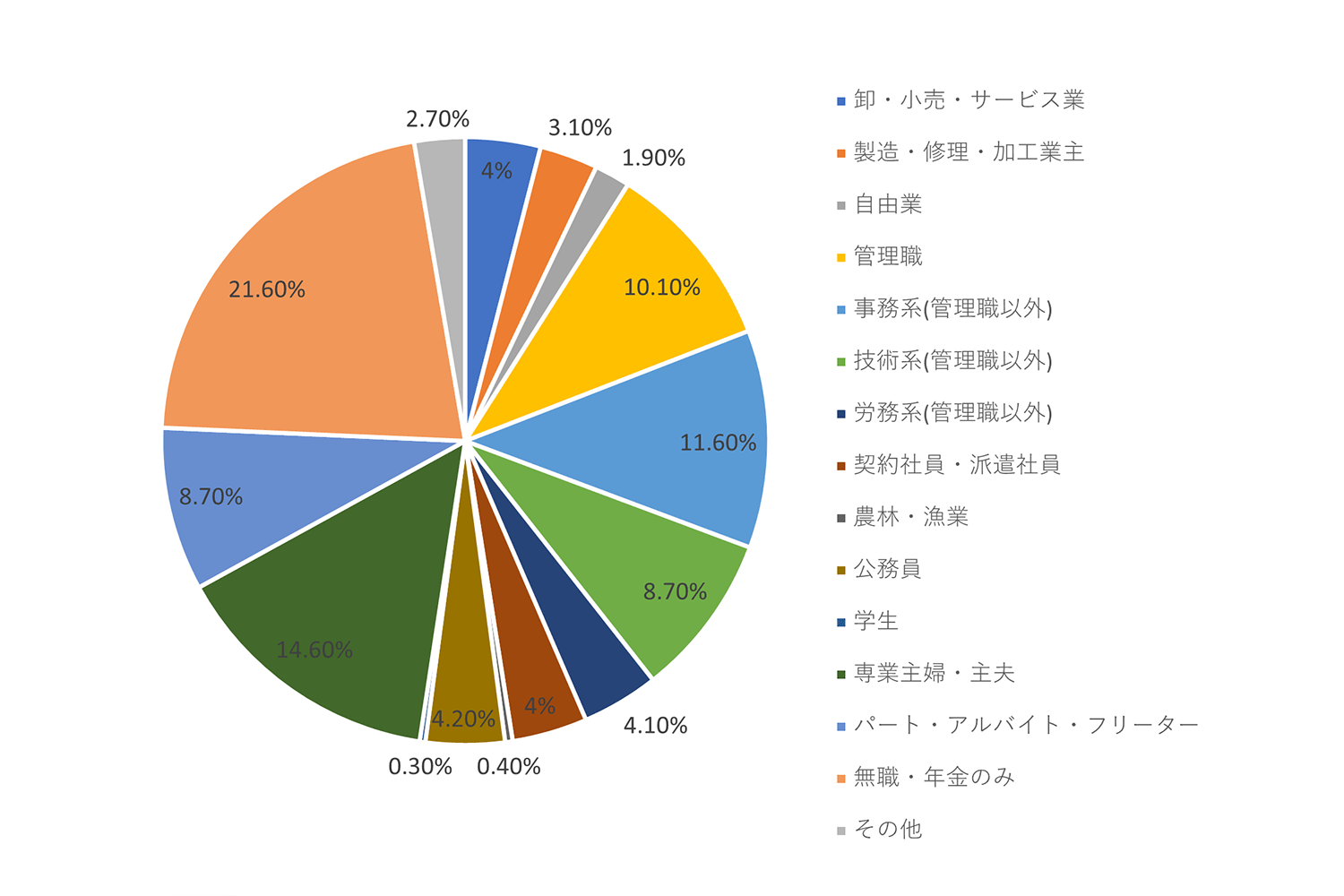

個人投資家の職業は、以下のとおりです。

※日本証券業協会「個人投資家の証券投資に関する意識調査」をもとに作成

※日本証券業協会「個人投資家の証券投資に関する意識調査」をもとに作成

上記のグラフを見ると、個人投資家の半分ほどは定職についていません。

無職の方や年金のみで生活する方、専業主婦・主夫などの方が、投資をおこなっていることがわかります。

また、定職についている方のなかでは、管理職以外の勤め人が約20%と高い割合を占めています。

比較的時間に余裕がある方や、退職後の生活費を確保したい方などが、積極的に投資をおこなっているといえるでしょう。

個人投資家の年収はどのくらい?

個人投資家はどの程度の金額を稼いでいるのでしょうか。

個人で投資をはじめる方は、すでに投資をはじめている方の年収・保有資産の額が気になるでしょう。

ここからは、個人投資家の平均年収と保有資産の額について解説します。

個人投資家の平均年収

日本証券業協会による2022年の「個人投資家の証券投資に関する意識調査」によって、個人投資家の平均年収は435万円であることがわかりました。

年収とその比率は以下の通りです。

| 年収 | 2021(n=5000) | 2022(n=5000) |

|---|---|---|

| 300万円未満 | 45.9% | 42.7% |

| 300万円~500万円未満 | 24.4% | 26.6% |

| 500万円~700万円未満 | 14.2% | 13.8% |

| 700万円~1,000万円未満 | 9.5% | 10.7% |

| 1,000万円~1,200万円未満 | 2.6% | 2.4% |

| 1,200万円~1,500万円 | 1.6% | 1.6% |

| 1,500万円~2,000万円 | 0.8% | 1.0% |

| 2,000万円以上 | 0.9% | 1.1% |

| 平均年収 | 423万円 | 435万円 |

※日本証券業協会「個人投資家の証券投資に関する意識調査」をもとに作成

割合がとくに多いカテゴリーは、年収300万円未満の人たちで、個人投資家の約半数が日本人の平均年収(443万円)以下の年収水準であることがわかります。

個人投資家の保有資産

日本証券業協会による2022年の「個人投資家の証券投資に関する意識調査」を見ると、個人投資家が保有している金融資産の平均(推計)は1,669万円でした。

金融資産保有額と比率は以下の通りです。

| 年収 | 2021(n=5000) | 2022(n=5000) |

|---|---|---|

| 10万円未満 | 3.8% | 3.9% |

| 10万円~50万円未満 | 3.7% | 4.3% |

| 50万円~100万円未満 | 6.4% | 6.1% |

| 100万円~300万円未満 | 13.2% | 13.3% |

| 300万円~500万円未満 | 12.3% | 12.0% |

| 500万円~1,000万円 | 17.4% | 16.0% |

| 1,000万円~3,000万円 | 25.8% | 25.3% |

| 3,000万円~5000万円 | 8.1% | 9.3% |

| 5,000万円以上 | 9.3% | 9.8% |

※日本証券業協会「個人投資家の証券投資に関する意識調査」をもとに作成

また、保有する金融資産が3,000万円を超えている割合は19.1%に留まっています。

とくに20代から30代の間に3,000万円以上の金融資産を保有するのは難しいといえるでしょう。

高い年収を稼ぐためにはどうすればいい?必ず実践したい8つのこと

個人投資家として収入を得るには、以下のような方法があります。

自分に合ったもの選び、少しずつ試していきましょう。

勉強して基礎知識をつけてから投資をはじめる

個人投資家として収入を得るには、投資をはじめる前に基礎的な知識を身につけておく必要があります。

書籍やビジネス雑誌、個人投資家のブログ・SNS・動画などの閲覧のほか、専門家が開催するセミナーに参加することで必要な基礎知識が身につくでしょう。

しかし、投資の対象には多くの種類があり、資産を運用する期間によって投資の仕方も異なります。

そのため、投資の勉強を通じて投資の対象・運用する期間などを把握し、自分に合った投資方法を決めてください。

リスク対策を徹底して投資する

投資は資産運用により配当や分配金、売買差益を得られますが、資産を減少させるリスクも存在します。

株式投資・投資信託などのリスクには以下のようなものがあります。

- 価格変動リスク(価格の変動に合わせて投資資産の価値が変化するリスク)

- 為替変動リスク(為替相場の変動で外貨建て資産の円評価額が変化するリスク)

- 金利変動リスク(金利の変動で債券の市場価格が変化するリスク)

- 信用リスク(国や会社などの信用力に応じて債券・株式などの価格が変動するリスク)

- 流動性リスク(株式の少ない取引・絶対量により株式を売れないリスク)

分散投資や運用資産の長期保有などが年収を上げるための効果的なリスク対策といえます。

レバレッジ効果で高額投資へと段階を上げていく

投資の経験を積み上げて、まとまった自己資金を得られたら高額投資に切り換えましょう。

主な高額投資は以下のようなものがあります。

- 株価の高い個別銘柄の購入

- 取引の成立価格が高い投資信託

- 不動産投資

高額投資ではレバレッジ効果を利用すると、収益性を高められるでしょう。

レバレッジ効果とは、少額の資金で投資効果を上げることです。

不動産投資を例に挙げてみましょう。

金融資産が自己資金だけの場合、自己資金分の物件しか購入できません。

しかし、自己資金に借入金を加えると、自己資金を上回る金額の物件が購入できます。

毎月の家賃収入から借入金の返済額を引いた残りが、自己資金だけの収益を上回れば、少ない自己資金でも収益の増加が見込めるでしょう。

低い年収の引き上げを考えるなら、高額投資への切り換えをおすすめします。

分散投資をする

分散投資とは、投資対象を複数にわけることです。

すべての資産を1つにまとめなければ、資産が変動するリスクを分散できるため、資産価値の大幅な減少を避けられます。

地域や商品の銘柄、時期などを考えて分散投資をおこなう方が多いです。

日本だけでなく海外の株式を購入する、株式だけではなく債券・投資信託を購入するなど、種類や銘柄を変えて投資をおこないましょう。

また、円のほかにも外貨にも目を向けたり、時期をずらして投資をおこなったりすることで、より投資リスクを下げられます。

常に情報収集を欠かさない

個人投資家は、たくさんの情報から必要な情報を選び出す必要があります。

また、運用資産を大幅に減少させてしまわないように、最新の情報を常に集めておく必要もあるでしょう。

投資の情報は、主に金融機関のホームページや専門家のブログ、新聞やテレビなどから入手できます。

ランキングサイトを利用すれば簡単に情報を入手できますが、すべてうのみにせず、活用できる情報かどうかを精査しましょう。

普段の生活で無駄遣いをしない

普段の生活を見直して、無駄遣いをなくしましょう。

1円でも多く投資に回そうと、日々の節約に努めている方も少なくありません。

毎月の収支を把握するために、家計簿をつけて無駄な出費がないかどうか確認してみましょう。

とくに、光熱費や家賃などの固定費を見直すことで大きな節約が期待できます。

論理的思考力をもつ

闇雲に資産運用をはじめても、論理的に考えて判断しないと大きな損をしてしまう恐れがあります。

たとえば不動産投資をはじめる場合、以下のポイント押さえておく必要があります。

- 自己資金の額

- 借入金の有無

- 建物の種類

- 物件の場所

- 新築・中古の選択

- 利回り

- 空室率

- メンテナンス費用

上記のポイントを考慮せずに投資をはじめてしまうと、目標の家賃収入に届かない、空室が目立つなどの状況に見舞われる可能性が高まります。

大切な資産を無駄にしないために、論理的に考えながら投資先を選びましょう。

自分で決めたルールを守る

個人投資家は自分の思いどおりに資産を運用できますが、その責任はすべて自分自身が負うことになります。

投資で収益を上げる、年収を引き上げるには、自分なりのルールを設けて遵守する必要があります。

たとえば株式投資の場合、以下のような自分ルールを設けてみてはいかがでしょうか。

- 運用の失敗に備えて余剰資金で購入する

- 理由がない場合は購入を控える

- 値動きなどがわからない場合は購入しない

- 話題に上がっていても安易に購入しない

- 損切・損失額に基準を設ける

- 損失を放置して利益確定を先送りしない

上記のようなルールを守ることで、効率よく資産を増やすことができます。

投資だけで生活する「専業投資家」になるためには?

専業投資家になるには、投資だけで生活を維持する必要があります。

国税庁の「令和元年分/民間給与実態統計調査」によって、民間企業で働く人の平均給与は436万円と算出されました。

専業投資家で生活する場合、1年間で400万円から500万円ほどの収益を得る必要があります。

しかし、そのような年収を稼ぐにはある程度の資金が必要です。

具体的にどの程度の資金を集める必要があるのかどうか、株式配当・投資信託・不動産投資を例に、目標の年収を得るための資金額を計算してみました。

投資の種類必要な資金額株式配当2億7,250万円投資信託約1億4,533万円不動産投資約9,909万円

株式配当のみで生計を立てるなら、2億7,250万円が必要です。

⇒ 436万円÷株の平均配当利回り1.6%=2億7,250万円

投資信託なら、約1億4,533万円の資金を必要とします。

⇒ 436万円÷平均利回り3%=約1億4,533万円

不動産投資の場合は、9,909万円の資金が必要です

⇒ 436万円÷期待利回り4.4%=約9,909万円

※期待利回りはワンルーム・ファミリー向け・外国人向け高級賃貸住宅の平均値

※一般財団法人日本不動産研究所「第44回不動産投資家調査」より

不動産投資で用意する資金は、ほかの投資と比較して低い金額といえるでしょう。

条件がそろえば、さらに低い金額で投資をはじめられます。

計算例に挙げた物件の期待利回りは築年数が5年未満で、東京都内の不動産を対象としています。

地方にある築年数が5年以上の物件なら期待利回りが7~10%とする場合もあるので、約4,360万~6,229万円の資金を用意すればよいでしょう。

自己資金が不足していても、不動産投資なら融資によって不足分を賄えるため、ほかの投資よりも必要な資金を集めやすいといえます。

まとめ

今回は投資家の平均年収や、個人投資家の概要、投資を成功させる方法などを解説しました。

個人投資家の平均年収435万円は、民間の平均年収443万円に近い額です。

必要な資金を用意できれば、投資だけでも生活に必要な収入を得ることができるといえるでしょう。

しかし、投資は運用の仕方によって、資産を減らす可能性があります。

正しい情報収集やリスクヘッジ、ルールの遵守など、基本的なことをおろそかにしてしまわないように、自分なりのルールを決めておくのも重要なポイントです。

個人投資家には、会社員のほかにもパートの方や結婚を機に仕事をやめた主婦なども多く見られるので、どのような方でも目標の収入を得られる可能性があるといえます。

株式投資や投資信託、不動産投資などのなかから自分に合ったものを選び、無理なく資産を増やしていきましょう。